A economia global continua a enfrentar enormes desafios, gerados pela invasão da Ucrânia pela Rússia, uma crise de custo de vida causada por pressões inflacionárias persistentes e crescentes e a desaceleração da economia chinesa.

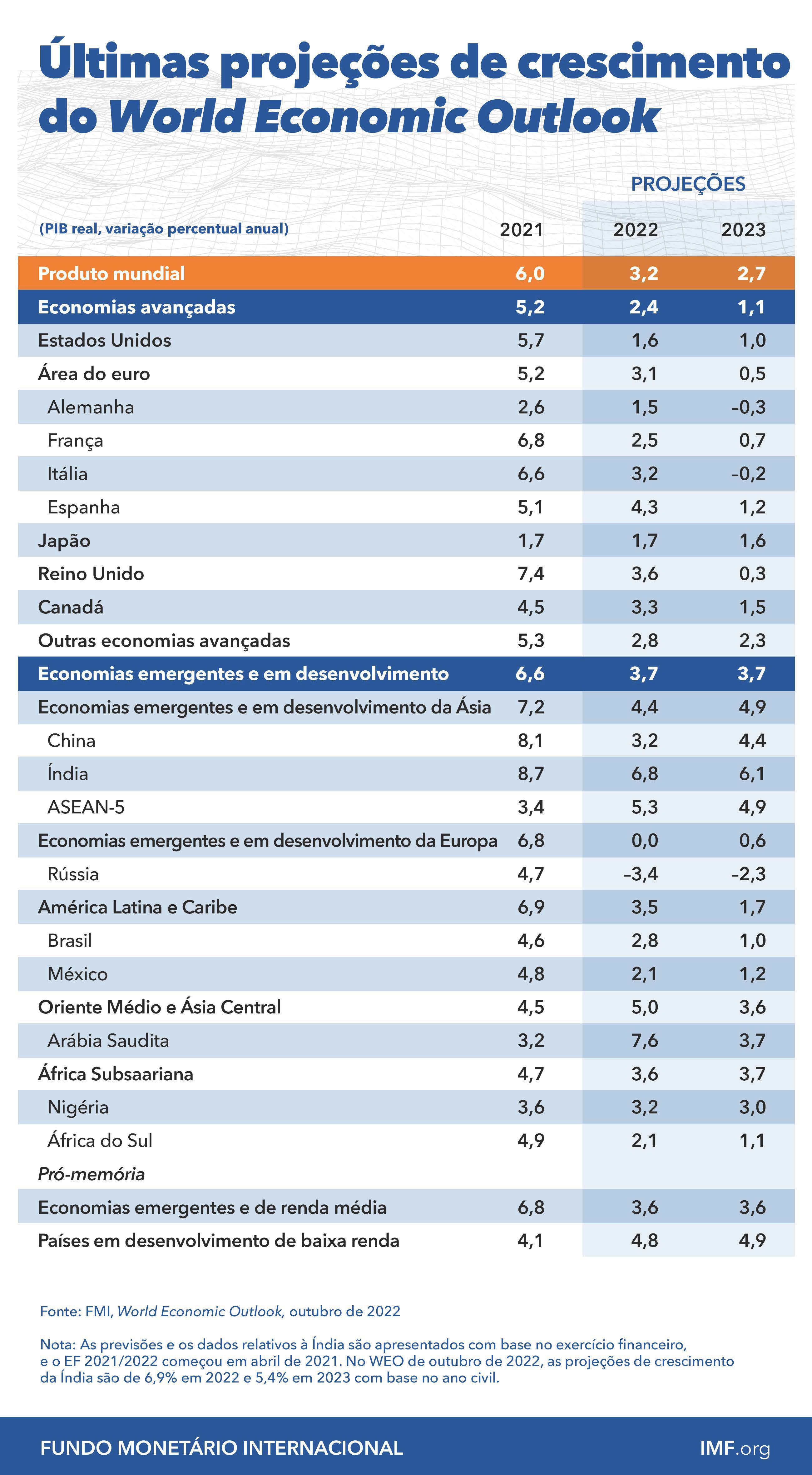

Nossa projeção para o crescimento global este ano continua inalterada, em 3,2%, enquanto nossa projeção para o próximo ano foi reduzida para 2,7%, 0,2 pontos percentuais abaixo da projeção de julho. Em 2023, a desaceleração será de base ampla, com os países responsáveis por cerca de um terço da economia global prontos para uma contração, neste ano ou no próximo. As três maiores economias, Estados Unidos, China e Zona do Euro continuarão estagnadas. No geral, os choques deste ano reabrirão as feridas econômicas que haviam cicatrizado apenas parcialmente após a pandemia. Em resumo, o pior ainda está por vir e, para muitas pessoas, 2023 parecerá uma recessão.

Nos Estados Unidos, o aperto nas condições monetárias e financeiras causará uma desaceleração de 1% no crescimento do próximo ano. Na China, reduzimos nossa projeção de crescimento para 4,4% devido ao enfraquecimento do setor imobiliário e dos confinamentos constantes.

A desaceleração é mais pronunciada na Zona do Euro, onde a crise energética causada pela guerra continuará a ter um forte impacto, reduzindo o crescimento para 0,5% em 2023.

Em praticamente todo o mundo, a rápida alta dos preços, particularmente de alimentos e energia, está causando sérias dificuldades para as famílias, particularmente as mais pobres.

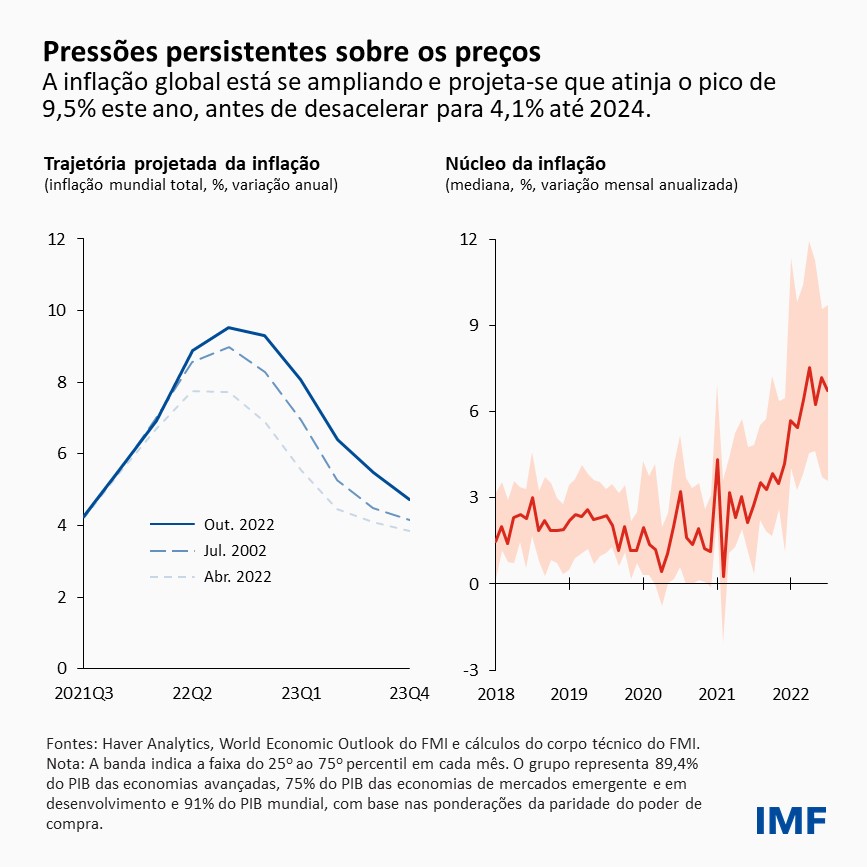

Apesar da desaceleração econômica, as pressões inflacionárias estão se provando mais amplas e persistentes do que o previsto. Espera-se agora que a inflação global atinja o pico de 9,5% este ano, antes de desacelerar para 4,1% até 2024. A inflação também está se espalhando bem além de alimentos e energia. No país mediano, o núcleo da inflação global subiu de uma taxa mensal anualizada de 4,2% ao final de 2021 para 6,7% em julho.

Os riscos para a perspectiva continuam elevados, enquanto as alternativas de política econômica para solucionar a crise de custo de vida estão se tornando mais difíceis. Entre os riscos destacados em nosso relatório:

- O risco de desajustes na política monetária, fiscal ou financeira aumentou acentuadamente em meio a incertezas elevadas e fragilidades crescentes.

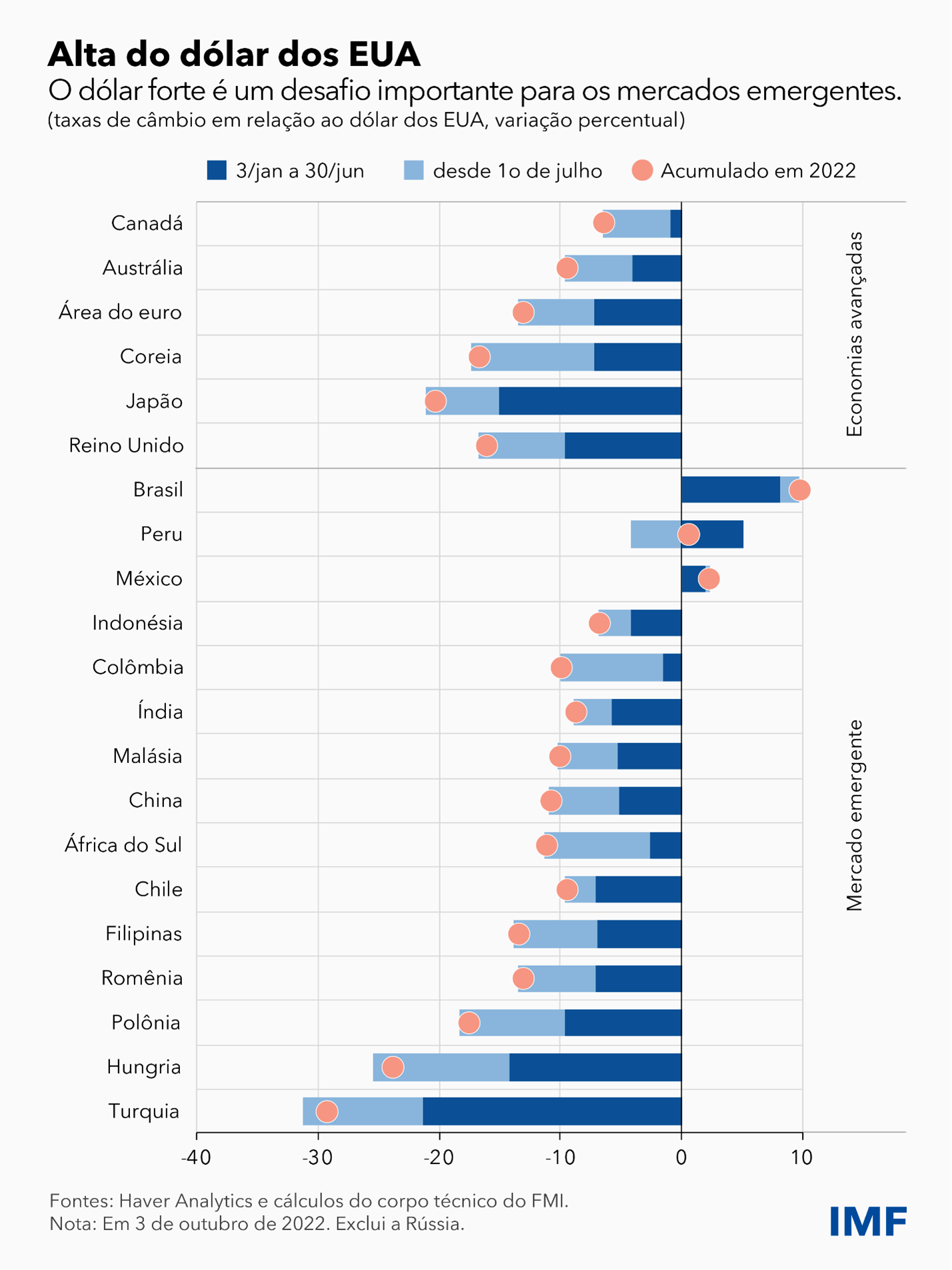

- As condições financeiras globais poderiam se deteriorar – e o dólar poderia se fortalecer ainda mais – em caso de turbulência nos mercados financeiros, levando os investidores na direção de ativos seguros. Isso aumentaria consideravelmente as pressões inflacionárias e as fragilidades financeiras no resto do mundo, particularmente nas economias em desenvolvimento e de mercado emergente.

- A inflação poderia, mais uma vez, revelar-se mais persistente, particularmente se os mercados de trabalho continuarem extremamente apertados.

- Finalmente, a guerra na Ucrânia ainda está em curso e uma nova escalada pode exacerbar a crise energética.

Nossa perspectiva mais recente avalia também os riscos que cercam nossas projeções de referência. Estimamos que existe cerca de 25% de probabilidade de que, no próximo ano, o crescimento global caia abaixo do nível historicamente baixo de 2%. Se muitos dos riscos se materializarem, o crescimento global poderia cair para 1,1%, com a renda per capita praticamente estagnada em 2023. Segundo nossos cálculos, a probabilidade de tal resultado adverso, ou ainda pior, é de 10% a 15%.

Crise do custo de vida

As pressões crescentes sobre os preços continuam a ser a ameaça mais imediata à prosperidade atual e futura, já que elas espremem a renda real e prejudicam a estabilidade macroeconômica. Os bancos centrais estão agora fortemente concentrados no restabelecimento da estabilidade de preços, e o ritmo do aperto acelerou acentuadamente.

Há riscos tanto de que o aperto seja insuficiente como de que ele seja exagerado. Um aperto insuficiente enraizaria ainda mais a inflação, desgastaria a credibilidade dos bancos centrais e desancoraria as expectativas de inflação. Como a história nos ensina, isso apenas aumentaria o custo de colocar a inflação de novo sob controle.

Um aperto exagerado levaria a economia global para uma recessão desnecessariamente severa. Os mercados financeiros também podem enfrentar problemas com um aperto excessivamente rápido. Contudo, os custos destes erros de política não são simétricos. A tão duramente conquistada credibilidade dos bancos centrais poderá ser prejudicada se eles voltarem a subestimar a teimosa persistência da inflação. Isso se mostraria muito mais prejudicial para a estabilidade macroeconômica futura. Quando necessário, a política financeira deve assegurar que os mercados permaneçam estáveis. No entanto, os bancos centrais precisam manter um pulso firme, com a política monetária firmemente centrada na redução da inflação.

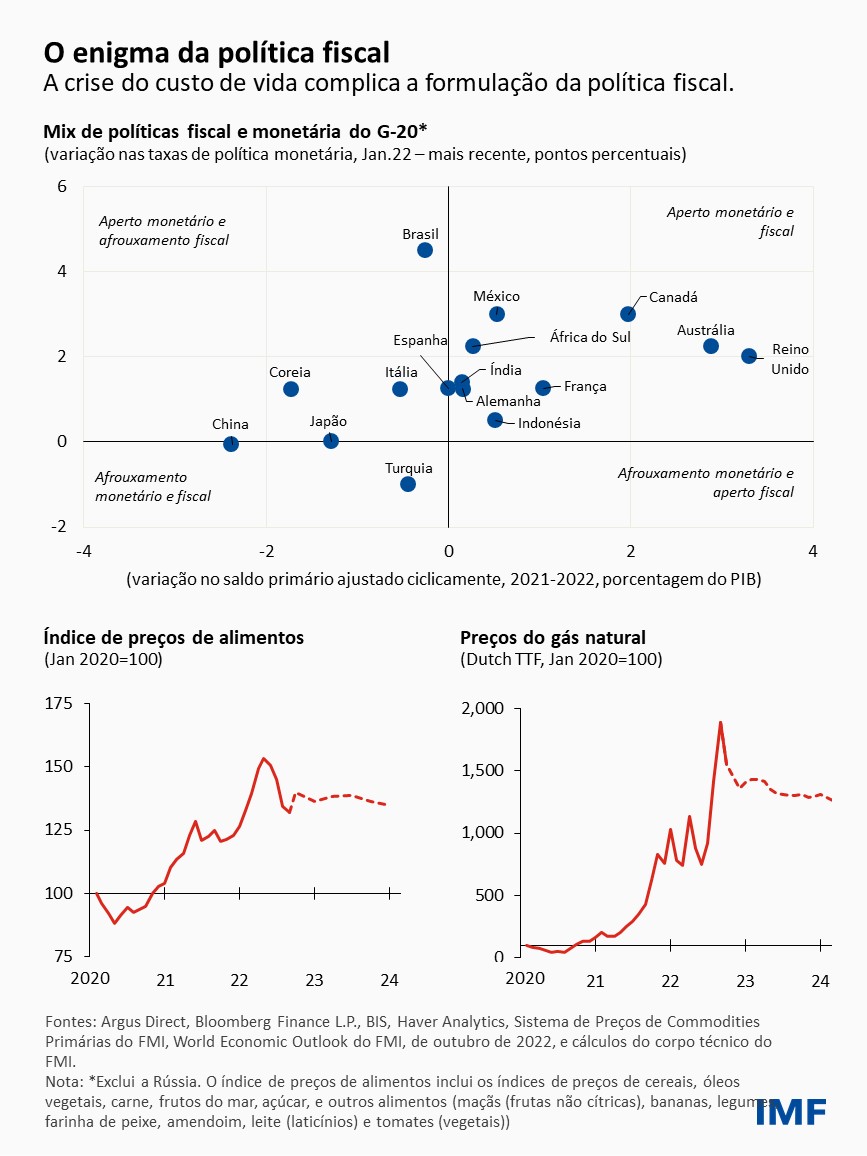

A formulação da resposta fiscal apropriada à crise do custo de vida se tornou uma dificuldade importante. Gostaria de mencionar alguns princípios fundamentais.

Em primeiro lugar, a política fiscal não deve trabalhar com objetivos conflitantes com os esforços das autoridades monetárias para reduzir a inflação. Isso apenas prolongaria a inflação e poderia levar a uma instabilidade financeira grave, como exemplificado por exemplos recentes.

Segundo, a crise energética, particularmente na Europa, não é um choque transitório. O realinhamento geopolítico da oferta de energia na esteira da guerra é amplo e permanente. O inverno de 2022 será desafiador, mas provavelmente o de 2023 será ainda pior. A sinalização de preços será essencial para conter a demanda por energia e estimular sua oferta. Controles de preços, subsídios não direcionados ou proibição de exportações são fiscalmente onerosos e levam a excesso de demanda, oferta insuficiente, alocação deficiente e racionamentos. Essas medidas raramente funcionam. Ao contrário, a política fiscal deve visar proteger os mais vulneráveis por meio de transferências direcionadas e temporárias.

Terceiro, a política fiscal pode ajudar as economias a se adaptar a um ambiente mais volátil, por meio do investimento em capacidade de produção: capital humano, digitalização, energia verde e diversificação da cadeia de suprimentos. A expansão dessas capacidades poderia tornar as economias mais vulneráveis às crises futuras. Infelizmente, neste momento, nem sempre estes princípios importantes estão orientando a política econômica.

Efeitos de um dólar forte

Para muitos mercados emergentes, a força do dólar é um grande desafio. O dólar está agora em seu ponto mais alto desde o início da década de 2000, embora a valorização seja mais pronunciada em relação às moedas das economias avançadas. Até o momento, a alta parece ser determinada basicamente por fatores fundamentalistas, como o aperto na política monetária norte-americana e a crise energética.

Na maioria dos países emergentes e em desenvolvimento, a reação apropriada é calibrar a política monetária para manter a estabilidade de preços e deixando a taxa de câmbio se ajustar, além de manter um nível elevado de reservas cambiais para o caso das condições financeiras realmente se agravarem.

Com a economia global rumando para águas tempestuosas, este é o momento para que as autoridades econômicas de mercados emergentes fechem as escotilhas.

Países elegíveis, com políticas saudáveis, devem considerar urgentemente a ampliação de suas reservas de liquidez, inclusive requisitando acesso a instrumentos preventivos do Fundo. Os países também devem visar a minimização do impacto de eventuais turbulências financeiras futuras, por meio da combinação de medidas macroprudenciais preventivas e, quando adequado, de controle do fluxo de capitais em linha com nosso Quadro Integrado de Política Monetária.

Demasiados países de baixa renda estão enfrentado, ou estão prestes a enfrentar, problemas com seu endividamento. Os países mais afetados precisam avançar urgentemente na direção de restruturações ordenadas, por meio do Quadro Comum do Grupo dos Vinte, a fim de evitar uma crise da dívida soberana. O tempo pode se esgotar em breve.

Combinadas com as temperaturas extremas no verão, as crises alimentar e energética são lembretes flagrantes de como poderia ser uma transição climática descontrolada. Os avanços nas políticas climáticas, bem como uma solução para o endividamento e outras questões multilaterais, provarão que, com efeito, um multilateralismo focalizado podem conseguir o progresso para todos e superar as pressões da fragmentação geoeconômica.

*****

Pierre-Olivier Gourinchas é Conselheiro Econômico e Diretor do Departamento de Estudos do FMI. Está licenciado da Universidade da Califórnia em Berkeley, onde ocupa a cátedra S.K. e Angela Chan de Gestão Global no Departamento de Economia e na Haas School of Business. O professor Gourinchas foi redator-chefe da IMF Economic Review desde a sua criação, em 2009, até 2016, editor-chefe do Journal of International Economics entre 2017 e 2019 e coeditor do American Economic Review entre 2019 e 2022. Está licenciado do National Bureau of Economic Research onde era diretor do programa de Finanças Internacionais e Macroeconomia, pesquisador associado do Center for Economic Policy Research, CEPR (Londres) e pesquisador da Econometric Society.

Suas principais áreas de estudos são macroeconomia e finanças internacionais. Seus estudos mais recentes tratam de uma variedade de temas, como escassez de ativos seguros globais, desequilíbrios mundiais e guerras cambiais, sistema monetário internacional e o papel do dólar, o paradigma da moeda dominante, os determinantes dos fluxos de capital para e dos países em desenvolvimento, carteiras internacionais, crise financeira global e impacto da crise da Covid-19 na quebra de empresas. O Professor Gourinchas recebeu o Prêmio Bernàcer de 2007 como o melhor economista europeu na área de macroeconomia e finanças com menos de 40 anos, e o Prêmio de Melhor Economista Jovem em 2008, concedido ao melhor economista francês com menos de 40 anos. Em 2012-2013, integrou o Conselho de Assessores Econômicos do Primeiro-Ministro da França.

Formou-se pela École Polytechnique e doutorou-se em Economia pelo MIT em 1996. Lecionou na Stanford Graduate School of Business e Princeton University antes de ingressar no Departamento de Economia da UC Berkeley em 2003. Cresceu em Montpellier, na França.